«Если раньше экспортеры за нами бегали: «Продай мне!», то в прошлом году мы за ними бегали: «Купи у меня», — грустят в эти дни производители зерна и зерновые трейдеры. После небольшого оживления спроса в начале лета на рынке наступило очередное затишье. В то время как в закрома Татарстана бурной рекой полилось хлебное золото нового урожая, склады остаются еще полны урожая предыдущих годов. Опрошенные «БИЗНЕС Online» эксперты основную причину видят в географическом положении республики — вдалеке от морских портов и границ. О том, смогут ли масштабные логистические проекты разрубить этот гордиев узел, а заодно повысить цены на зерно, — в нашем материале.

В закрома Татарстана будут положены внушительные объемы хлебов. Сколько именно — аграрии пока не спешат прогнозировать

В закрома Татарстана будут положены внушительные объемы хлебов. Сколько именно — аграрии пока не спешат прогнозировать

На складах — зерно на 12 млрд рублей

В Татарстане вовсю идет уборочная кампания, первые результаты весьма позитивны — средняя урожайность зерна нового обмолота составляет 35 ц/га. Это значит, что в закрома республики будут положены внушительные объемы хлебов. Сколько именно — аграрии пока не спешат прогнозировать, скромно полагая, что урожай окажется лучше, чем в очень засушливом 2023 году (3,6 млн т со средней урожайностью в 26 ц/га), но немного хуже, чем в суперурожайном 2022-м (5,2 млн т — при средней урожайности 37 ц/га).

В РТ имеется 44 элеватора с мощностью единовременного хранения 2,7 млн т зерна. Кроме того, в хозяйствах есть еще склады на 2,2 млн т хранения зерна. Итого 4,9 млн т единовременного хранения, т. е. теоретически их должно хватить на случай большого урожая, но не сверхбольшого, как в 2008-м (когда было получено 6 млн т).

Однако нужно понимать, что по состоянию на 1 июля 2024 года на элеваторах республики хранилось свыше 1 млн т зерна: 700 тыс. т урожая 2023 года и еще 350 тыс. т перешло с урожая 2022-го! Кроме того, порядка 150 тыс. т зерна хранится в хозяйствах. Итого — 1,2 млн т хлебного золота, которое, увы, оказалось никому не нужным (или хозяйства не хотят продавать из-за низкой цены). А если умножить на стоимость (10 тыс. рублей за 1 т), выходит, что на складах пылится зерно на 12 млрд рублей. И это к моменту начала уборки нового урожая!

Не нужно забывать и об интервенционном зерне, которое также занимает место на элеваторах. За последние три года в интервентфонд с территории РТ было продано порядка 350–400 тыс. т зерна. Хозяйства обязаны хранить его в течение ряда лет — до решения минсельхоза РФ о реализации. Таким образом, реальные свободные мощности по хранению зерна в 2024-м, по нашим подсчетам, не более 3,3 млн тонн.

Где аграрии будут хранить новое зерно в текущем году — большой вопрос. «Все склады силоса полные. Вообще все предприятия полны зерна на начало уборки. Где складировать — не знаю, как они будут решать эту проблему. Некоторые надеются, что за две недели смогут быстро-быстро реализовать зерно и освободить склады», — делится с нами источник.

Да, конечно, в последние годы аграрии нашли выход, как недорого и быстро нарастить мощности по хранению — зерно прямо на бровке поля складируют в полимерные рукава. По сути, это такие полиэтиленовые мешки высокой прочности. В 2023 году так хранилось 12% валового сбора зерна в регионе (422 тыс. т).

Однако у данного способа хранения есть и минусы — зерно в полиэтиленовых мешках быстрее преет и теряет свои потребительские свойства, так что это скорее временный выход из ситуации в период массовой уборки, нежели панацея. К тому же важно ведь не только сохранить, но и реализовать хлебное золото. В настоящей статье мы хотели бы ответить на вопросы о том, почему татарстанское зерно не продается и что с этим делать.

Ежегодная потребность в зерне для внутреннего потребления в Республике Татарстан составляет, по разным источникам, от 2,5 млн до 3,2 млн тонн

Ежегодная потребность в зерне для внутреннего потребления в Республике Татарстан составляет, по разным источникам, от 2,5 млн до 3,2 млн тонн

Почему татарстанское зерно не продается?

В среднем Татарстан даже при неблагоприятных погодных условиях получает не менее 3,5 млн т зерна (редким исключением стал 2010-й, когда было собрано только 670 тыс. т зерна). Ежегодная потребность в зерне для внутреннего потребления в республике составляет, по разным источникам, от 2,5 млн до 3,2 млн тонн. Данные МСХП РТ таковы:

- 2,1 млн т идет на животноводство;

- 550 тыс. т — на посевную кампанию (335 тыс. т — яровой сев, 215 тыс. т — озимый сев);

- 280 тыс. т — на производство спиртовой продукции;

- 250 тыс. т — на производство муки.

Образующийся излишек необходимо продать на внешнем рынке. Вот здесь и возникают сложности. Федеральные зерновые трейдеры обходят республику стороной по ряду причин.

Первая причина — Татарстан расположен слишком далеко от морских портов, так что логистика выходит дорогой. Как результат, объемы грузоперевозок зерна из передового во всех смыслах Татарстана в разы отстают от соседних областей. К примеру, с июля 2023-го по апрель 2024-го из РТ было вывезено по ж/д всего 85,9 тыс. т, тогда как из Самарской области — 256 тыс., из Ульяновской области — 264,3 тыс. тонн. И все это просто потому, что в РТ не хотят заходить крупные зерновые трейдеры!

«Самарская и Ульяновские области отгружают в 3 раза больше зерна в Новороссийск, чем Татарстан», — удивлялся на полях «Агроволги» начальник коммерческого отдела ООО «УК „Август-Агро“» Амир Галяутдинов (сын руководителя компании). «Грустно, стараемся, конечно, спрос на татарстанское зерно есть, но трейдеры в соседних регионах на самом деле грузят больше зерна», — соглашается с ним ведущий специалист по оформлению и отправке зерна всеми видами транспорта Алексей Шматок, который оказывает услуги по подготовке документов и организации транспортировки сельхозпродукции.

Учредитель ООО «Кама Агро +» (татарстанский зерновой трейдер) Якуп Давлетшин объясняет, что ниже Татарстана по Волге располагаются хлебородные регионы: Волгоградская, Саратовская, Самарская, Ульяновская области. У них трейдеры и забирают зерно в первую очередь. «Судовладельцы „сидят“ внизу, в этих регионах, на коротком плече. Из Самары до Татарстана прийти — это двое суток, из Ульяновска до нас — 18 часов. Зачем им ходить, если они могут на коротких рейсах зарабатывать? Им не хочется делать крюк в Татарстан, они готовы приезжать грузиться только за хорошие деньги, которые опять-таки ложатся на сельхозтоваропроизводителя», — рассуждает Давлетшин.

Вторая причина — инфраструктура элеваторов и ХПП не заточена под быструю отгрузку зерна. В среднем нормой отгрузки на судно на обычном элеваторе считается 1 тыс. т ежесуточно, но в реальности в силу самых разных причин трех-пятитысячник могут грузить целую неделю. На железной дороге все еще более грустно. 3 тыс. т зерновых (это примерно 42 вагона) элеватор грузит в среднем по 8 вагонов в день, так что в теории груз должны загрузить за 6 дней, на деле же погрузка растягивается на две недели — то вагонов нет, то локомотива, чтобы подтащить вагон, и т. д.

Все это съедает время, а значит, и рентабельность производителей. «Крупные экспортеры не заходили на наш рынок, потому что не хотели париться из-за 5–7 вагонов, которые будут загружены за 3–4 дня, им наш рынок был абсолютно неинтересен, зерно не вывозилось, и это давило на наши цены», — объяснял Галяутдинов.

Причина третья — дефицит и старение подвижного состава, проблема кадров. На плохую работу РЖД жалуются все участники рынка реализации зерна. «Железная дорога вся стоит. Это и Куйбышевская дорога, Горьковская, Татарстан и Приволжская», — сетует Шматок. Он вспоминает, как однажды его состав от Казани до Саратова шел две (!) недели. И с каждым годом становится все хуже.

«Я сейчас из Саратова отправляю, люди ждут, что они быстро загрузятся и отправятся в Казахстан, но тут начинаются проблемы — не могут найти вагоны, порожняк долго стоит, срываются контракты, люди убытки несут», — жалуется собеседник. В чем причина? Во-первых, это изношенная техника — маневровые, локомотивы, ж/д вагонов элементарно не хватает.

«Я со станции Куркачи в свое время не мог поставить вагоны, потому что нет маневровых, поскольку они работают на четыре станции», — возмущается Шматок. Во-вторых, как и везде, на железной дороге кадровый кризис: составителей, товарных кассиров поувольняли, вагонников нет, даже машинистом работать никто идти не хочет. «В Саратовской области есть небольшая грузовая станция. Она держится на одной женщине, которая и пассажирские билеты продает, и грузовым кассиром работает, и уборщицей, и начальницей станции. Никто не хочет трудиться, и она все делает сама. А погрузка на этой станции есть», — говорит спикер.

Кроме того, грузопоток растет, а железнодорожные пути на грузовых станциях не увеличиваются, узкие места нужно «расшивать», а сами пути — обновлять, и это еще одна проблема.

Сказываются также высокие финансовые запросы собственников вагонов за предоставление вагонов и нечеткая работа РЖД. Много составов «бросается» в пути. Поэтому получается дорого и долго. Например, плечо доставки зерна из Оренбургской или Саратовской области в Казахстан короткое, тариф за перевозку по железной дороге оттуда составит, условно, 1 тыс. рублей за вагон, а из Татарстана — 4 тыс. рублей за вагон. Соответственно, возить груз через пол-России оказывается невыгодно.

Если говорить о водном транспорте, то узким местом грузоперевозок здесь также являются сами суда. Игроки отрасли говорят, что почти весь парк сухогрузов, на которые отгружают зерно в Татарстане, — это старые машины. Но и они сегодня на вес золота: новые агрегаты не купить, количество тех, что на рынке сейчас, крайне ограничено.

Грузопоток растет, а железнодорожные пути на грузовых станциях не увеличиваются, узкие места нужно «расшивать», а сами пути — обновлять, и это еще одна проблема

Грузопоток растет, а железнодорожные пути на грузовых станциях не увеличиваются, узкие места нужно «расшивать», а сами пути — обновлять, и это еще одна проблема

Четвертая причина — с прошлого года резко снизился спрос на зерно. Производители зерна и трейдеры уперлись в проблему — куда продавать? «Если раньше экспортеры за нами бегали: „Продай мне!“, то в прошлом году мы за экспортерами бегали: „Купи у меня, купи у меня“. Даже мы на своем водном элеваторе оставили 3 тысячи тонн зерна на зиму, не успели его продать — клиентов не было», — делится с нами владелец элеватора в селе Саконы Давлетшин.

Экспортеры, которые в прошлом году были очень вялыми, этой весной немного оживились, но увы, ненадолго. «В мае мы работали почти без выходных, 28 дней, потому что завозили и отгружались, июнь тоже активным был, а июль — все: новый урожай зреет, а пики спроса прошли, нет такого, чтобы от экспортеров был спрос на покупку зерна по хорошим ценам, — отмечает Якуп Исхакович. — Сельхозпроизводитель не готов продавать по тем ценам, что установлены сейчас. Вот и получается, что цены на экспортном рынке нет, сельхозтоваропроизводитель не готов продавать по предлагаемым ценам и навигационное время уходит впустую».

Пятая причина — это низкая цена на зерно. По данным МСХП РТ на 24 июля 2024 года, цены на пшеницу III класса установились на уровне 14 тыс. рублей за 1 т, пшеницу IV класса — 12,5 тыс., фуражную пшеницу — 9,7 тыс., рожь — 7,8 тыс., кормовой ячмень — 9,6 тыс. рублей за тонну.

«На зерно цены неплохие, если смотреть III класс пшеницы — это порядка 14 рублей за килограмм», — указывал журналистам представитель МСХП РТ Ирек Садыков на недавнем брифинге. Однако сами аграрии в беседах с корреспондентом «БИЗНЕС Online» бьют в колокола, мол, цена опустилась до 8 рублей за килограмм. Но… никакого противоречия тут нет.

Нужно понимать разницу: 14 рублей в Татарстане или 14 рублей в Ростове-на-Дону. «Понятно, что юг нас обыгрывает по логистике. Сегодня, например, пшеницу IV класса с протеином 12,5 процента в Ростове-на-Дону покупают за 14,85 тысячи за тонну. Если нам сегодня дать такую цену сельхозтоваропроизводителю, он только обрадуется, но, пока мы из хозяйства доедем до любого элеватора, оплатим услуги элеватора по приемке и погрузке на воду, потом оплата судовладельцам…» — перечисляет все этапы подорожания зерна Давлетшин.

Таким образом, зерно, которое прибыло из Татарстана в Ростов-на-Дону (в зависимости от способа доставки), дорожает на 5–6 рублей за килограмм. Себестоимость самого зерна, произведенного в РТ в 2023 году, в среднем составляет 11 рублей. Вот и получается, что продавать татарстанское зерно за 14 рублей по-прежнему невыгодно. Ведь очевидно же: чтобы уложиться в 14 рублей за 1 кг зерна в Ростове-на-Дону, из Казани оно должно уйти по 8 рублей за килограмм.

Многие аграрии не хотят продавать свой урожай ниже себестоимости, поэтому продолжают держать зерно на своих складах — в ожидании благоприятной конъюнктуры цен. «Свое зерно я буду держать, потому что по такой цене я не согласен продавать. Когда цены поднимутся, тогда и продам, а до этого буду хранить», — категорично говорит нам глава КФХ Фанзат Хабибуллин.

«Мы везде в логистику упираемся, какой маршрут ни возьми. Чтобы довезти зерно до южных портов, нужно накинуть еще 6 тысяч рублей [к цене за тонну]. Получается, что зерно, которое стоит 10 рублей, начинает стоить 16 рублей за килограмм, а там продают за 15 рублей. Отвез, продал и ничего не заработал», — признавал проблему и министр сельского хозяйства и продовольствия РТ Марат Зяббаров на интернет-конференции в «БИЗНЕС Online» в октябре 2023-го. Что же, ситуация явно затянулась, и для многих хозяйств второй год «без цены» на зерно может оказаться последним.

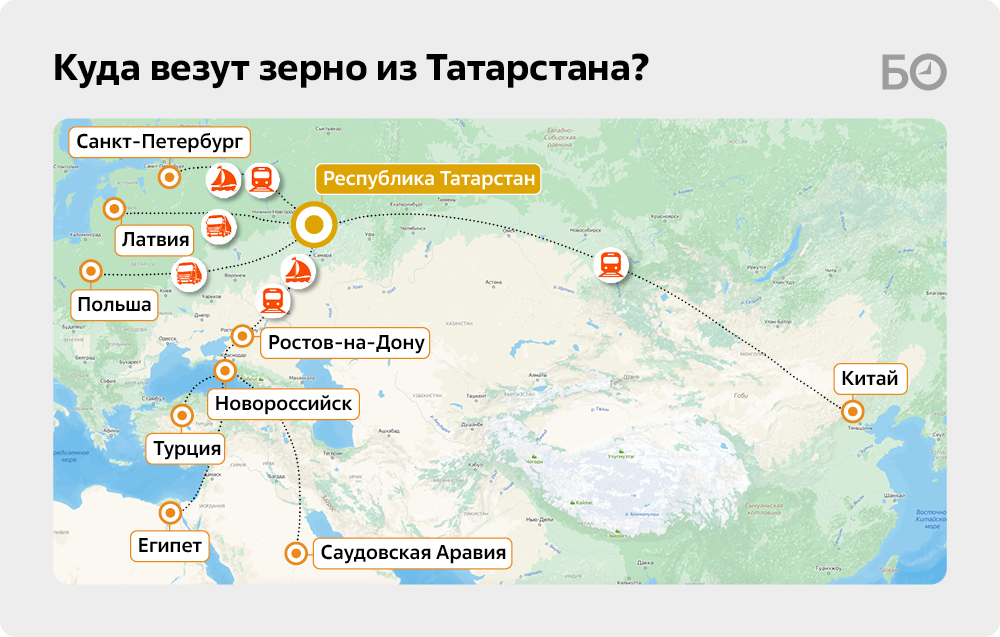

Шестая причина — изменилась и сама логистика доставки. Например, до СВО зерно из РТ активно поставлялось во все страны — и в Польшу, и в Монголию, а также транзитом через Латвию — в Испанию и так далее. После начала СВО транзит в Латвию почти прекратился. Связано это в том числе с тем, что с 1 июля ЕС ввел заградительные таможенные пошлины на импортируемое из России и Беларуси зерно. Ранее Литва вместе с Латвией, Эстонией, Польшей и Чехией активно выступали за запрет на импорт российского и белорусского зерна. Сама Литва прекратила импорт российского зерна еще в мае 2023 года, Латвия приняла соответствующий запрет в феврале 2024-го.

Еще одним ударом от, казалось бы, дружественной Турции стало известие, что страна закроет импорт пшеницы на период с 21 июня по 15 октября. Информация охлаждающе подействовала на крупных экспортеров зерна, после чего спрос на пшеницу из РТ и вовсе увял.

Удачно с точки зрения логистики расположен казанский портовый элеватор «КВ Агро» (вместимость 110 тыс. т) — в столичном речном порту

Удачно с точки зрения логистики расположен казанский портовый элеватор «КВ Агро» (вместимость 110 тыс. т) — в столичном речном порту

У кого — причальная стенка, а у кого — ж/д ветка

Физически элеваторов, которые отгружают зерновые как на воду, так и на ж/д, в Татарстане вполне достаточно. Напомним, в республике 44 элеватора с мощностью единовременного хранения 2,7 млн т зерна. Самые вместительные — у «Ак Барс Холдинга» Ивана Егорова, они способны единовременно принять 500 тыс. т зерна. Это вдвое больше, чем нужно самому холдингу (в 2023 году хозяйствами было получено 236,4 тыс. т зерна), поэтому неудивительно, что АБХ охотно участвует в зерновых интервенциях. Из крупных объектов хранения — ООО «Государев Амбар» в Дрожжановском районе РТ на 170 тыс. т, ООО «Буа Элеватор» в Буинском районе на 131 тыс. т, Кулангинское ХПП (филиал ООО «Казанская мельница») на 60 тыс. т зерна.

Своего выхода к воде у предприятий АБХ нет. Впрочем, холдингу Егорова большой необходимости в такой инфраструктуре нет — практически все зерно идет на корм скоту (молочные фермы, птицефабрики, свинофермы). Как нам сообщили в компании, из урожая 2023 года на сторону было реализовано только 30 тыс. т ячменя, отгрузка шла автотранспортом с дальнейшей перевалкой по воде. В целом зерно с полей холдинга перевозится до складов и элеваторов автотранспортом (как собственным, так и привлеченным).

350 тыс. т зерна способны вместить элеваторы и склады холдинга «Красный Восток Агро» («КВ Агро»), приемкой, переработкой, отгрузкой и хранением зерна занимается АО «Татарстанские зерновые технологии». В реализацию идет около половины урожая зерна (в 2023 году всего было получено 148,5 тыс. т — прим. ред.) и 100% семян подсолнечника.

«Автотранспорт задействован на участке „поле – элеватор“, при продаже на сторону используем примерно на 75 процентов железную дорогу и 25 процентов отправляем по воде», — сообщил нашему изданию генеральный директор ООО «ГК „Красный Восток“» Адель Хайруллин. Все продажи зерна агрохолдинга идут за пределы Татарстана, прямого экспорта не имеется. «Этим плечом занимаются наши партнеры-трейдеры», — пояснил Хайруллин.

Удачно с точки зрения логистики расположен казанский портовый элеватор «КВ Агро» (вместимость — 110 тыс. т) — в столичном речном порту: с него зерно грузят как на речные суда, так и на железнодорожные вагоны: ж/д ветка подходит непосредственно к элеватору. Но есть и минус: хозяйства холдинга разбросаны в разных районах РТ, везти все зерно в Казань далеко. А в свете реновации района речпорта стало известно, что площадка будет работать до 2026 года включительно — в дальнейшем элеватор планируется закрыть, а здание — перепрофилировать под другие цели.

К этому времени «КВ Агро» должен будет построить сразу два новых элеватора по 30 тыс. т хранения каждый — в селе Саконы Алексеевского района и свияжском межрегиональном мультимодальном логистическом центре (СММЛЦ) в Зеленодольском районе. Общая сумма инвестиций по двум проектам составит 1,2 млрд рублей. Точки подобраны неслучайно: в Саконах, где есть удобный выход к воде, можно будет размещать зерно из хозяйств Алексеевского и Алькеевского районов. К тому же в селе уже есть элеватор с причальной стенкой, которые принадлежат ООО «Кама Агро +» Давлетшина, а к концу 2024 года близ села будет открыта новая платная автомагистраль Алексеевское – Альметьевск.

Второй элеватор в СММЛЦ также «сядет» на уже готовую логистику — с возможностью отправлять грузы как по воде, так и по железной дороге — в коллаборации с элеватором «Август-Агро». Плечо доставки зерна из хозяйств Зеленодольского, Спасского районов на новый элеватор также существенно сократится. На полях «Агроволги» Хайруллин сообщил корреспонденту нашего издания, что на данном этапе идет проектирование элеваторов.

Отдельно хочется выделить компанию «Август-Агро», которая очень много делает в последние годы, чтобы «расшить» логистическую проблему. Что называется, не от хорошей жизни. Свыше половины от своего богатого урожая агрохолдинг реализует на сторону, однако начавшиеся с прошлого года проблемы со сбытом заставили главу компании Айдара Галяутдинова заняться, казалось бы, несвойственными для агрария функциями — от организации экспортных поставок до создания собственного парка ж/д вагонов.

Первой ласточкой стал открытый в начале июля элеваторный комплекс «Свияжск-Зернопродукт» стоимостью почти 3 млрд рублей. Из плюсов — уникальное месторасположение, зерно с элеватора уже начали отправлять как по воде, так и по ж/д: рядом есть и причальная стенка для речных судов, и железнодорожные пути.

Единовременно элеватор сможет хранить до 122,5 тыс. т зерна, но это не основная его функция. С учетом оборачиваемости в течение года через него будет проходить до 500 тыс. т своего зерна, а это примерно 7 тыс. вагонов (для справки: «Август Агро» собрал в 2023-м 319 тыс. т зерна), а также до 500 тыс. т зерна других производителей. Таким образом, компания метит стать зерновым трейдером, который будет забирать зерно у татарстанских фермеров и хозяйств и, объединяя грузы, самостоятельно отправлять его до портов. У компании заключены прямые договоры с экспортерами зерна («Родные просторы» («Риф»), «Астон», «Степь», «Петрохлеб»).

Еще одна фишка элеватора — это скоростная погрузка зерна: 350 т/ч на лодку вместимостью 2–3 тыс. т и 700 т/ч на пятитысячник. «Это позволяет нам любую лодку погрузить за сутки, оформить все необходимые документы экспортеру, мукомолам и отправить товар в необходимый порт. В мае мы за пять дней отгрузили пять лодок, ни один элеватор в Поволжье не сможет это сделать», — делился Галяутдинов на «Агроволге». Что касается погрузки в железнодорожные контейнеры: если обычный элеватор грузит по 8 вагонов в сутки, то «Свияжск-Зернопродукт» может за день заполнить зерном 70 вагонов.

Этим летом «Август Агро» уже отправил 1 тыс. т гороха в Индию. Продукция, погруженная в контейнеры, прошла сложный логистический маршрут — от склада агрофирмы в Тюлячах до морского порта в Новороссийске, а далее по Индийскому океану до портов в Калькутте и Нхаве-Шеве. «Тюлячинский горох уехал в Мумбай — звучит, может быть, смешно, но факт этот был», — радовался исполнительный директор «Август-Агро» Гумер Закиров на «Агроволге» первым удачным поставкам. И такая стратегия уже начала давать свои плоды — как нам сообщили в пресс-службе «Август-Агро», на данный момент весь прошлогодний урожай зерна уже распродан.

Сейчас «Август» строит в Бугульме второй элеваторный комплекс с мощностью хранения 100 тыс. т и стоимостью 4 млрд рублей. Также за счет высокой оборачиваемости он сможет принимать и отгружать до 450 тыс. т зерна в год. Выхода к воде у бугульминского элеватора нет, но планируется подвести железнодорожную ветку длиной в 1,6 км (только на нее уйдет 650 млн рублей), так что транспортировать зерно с востока республики станут как автомобильным, так и ж/д транспортом.

В конце июня из Рыбной Слободы водным транспортом отправлено 3 тыс. т ячменя для последующей доставки в Саудовскую Аравию

В конце июня из Рыбной Слободы водным транспортом отправлено 3 тыс. т ячменя для последующей доставки в Саудовскую Аравию

Как отгружают свое зерно Альберт Хуснуллин и Ильшат Фардиев

А как обстоят дела у других крупных производителей аграриев? Актуальна проблема продажи зерна и для ХК «Чистополье» (получила 157 тыс. т зерна в 2023 году), у которой «животноводческое крыло» пока в стадии развития, так что внутренняя переработка зерна на корм животным не столь велика. Поэтому бо́льшую часть зерна Хуснуллину и его команде приходится продавать на внешний рынок. У холдинга имеется огромный элеватор «Текэ Тау» в Чистопольском районе с мощностью хранения 126 тыс. тонн. Зерно с него грузят как автомобильным, так и речным транспортом. К примеру, в этом году компания уже отправила два грузовых судна с пшеницей общей массой в 7 тыс. т — зерно ушло по воде до порта Кавказ, а затем по морю отправится в порты Израиля, сообщили нам специалисты центра оценки качества зерна в РТ.

Из Рыбно-Слободского ХПП (мощность хранения — 26,5 тыс. т), которое также входит в «Чистополье», зерно аналогично отправляют как автомобильным, так и водным транспортом. «Погрузочные мощности на водный транспорт составляют 1,5 тысячи тонн в сутки, автотранспортом — 400 тонн в сутки», — сообщается в соцсетях компании. В конце июня из Рыбной Слободы водным транспортом отправлено 3 тыс. т ячменя для последующей доставки в Саудовскую Аравию. Кроме того, холдинг находится сейчас в процессе покупки Нурлатского элеватора, вмещающего 95,6 тыс. т зерна. По нашим данным, элеватор требует больших вложений и пока не может рассматриваться как полноценная логистическая площадка, но из больших его плюсов можно назвать железнодорожные пути, заходящие прямо на территорию элеватора.

У холдинга «Агросила» Ильшата Фардиева в настоящее время мощности по единовременному хранению зерна достигают 365 тыс. т, сообщает «Поле.рф» со ссылкой на пресс-службу компании. Заинский элеватор на 150 тыс. т далек от большой воды, но на его территорию заходит ж/д ветка, так что есть возможность логистики по железной дороге. Зато основанный еще в начале XX века Набережночелнинский элеватор раскинулся прямо на берегу Камы. После модернизации элеваторных мощностей стоимостью свыше 1 млрд рублей он увеличил объемы хранения до 145 тыс. тонн. Элеватор имеет выходы на автотранспорт, железнодорожные и водные пути, а также фарватер судоходного пути, чтобы производить погрузку-выгрузку на суда класса «река – море» грузоподъемностью до 5 тыс. т, сообщается на сайте «Агросилы». Также у холдинга имеется «Актанышское хлебоприемное предприятие» (мощность хранения — 70 тыс. т). Однако у «Агросилы», как и у «Ак Барс Холдинга», нет такой острой потребности куда-то сбывать свое зерно — у агрохолдинга все зерно переваривается многочисленным поголовьем КРС и птицы.

В селе Саконы в Алексеевском районе работает уже упомянутое выше ООО «Кама Агро +» Давлетшина, компания много лет профессионально занимается оптовой торговлей зерном. У «Камы Агро +» имеется элеватор и причальная стенка, в этом году с нее (с мая по июнь) ушли 8 пятитысячных «Волго-Донов». 6 из них — с ячменем, он был перегружен на морские суда в Саудовскую Аравию, два — с пшеницей, груз ушел в порт Кавказ с дальнейшей отгрузкой на морское судно, следующее в Египет.

ООО «Тетюшский элеватор» расположено на берегу Волги, так что отгрузка с него также ведется по воде, в том числе были и прямые экспортные отправки — в Иран, Турцию. Мощности хранения — 32 тыс. тонн. Владеет элеватором Надир Фаизов, который также является директором еще одной зерноторговой организации — ООО «Фортис Агро». 50% «Фортис Агро» принадлежит Эльчину Иман-оглы Алиеву, который в прошлом был председателем азербайджанской национально-культурной автономии Республики Татарстан «Азербайджан». Алиев владеет или руководит целым рядом предприятий, связанных с торговлей зерном и деятельностью речного и морского грузового транспорта, с общей выручкой за прошлый год 2,9 млрд рублей. Например, Алиеву принадлежит 50% ООО «Элеватор Заволжья» (зарегистрировано по тому же адресу, что и «Тетюшский элеватор»). Самым крупным предприятием в зерновой империи Алиева является ООО «Элит», зарегистрированное в Казани. На сайте компания называет себя «крупнейшим экспортером зерна в России». Помимо бизнеса в РТ, у Алиева имеется ООО «Флашиппинг», зарегистрированное в Астрахани и осуществляющее деятельность морского грузового транспорта.

Камское хлебоприемное предприятие в Камско-Устьинском районе (село Красновидово) принадлежит государственному «Татагролизингу», чьим директором, как и некоторых других компаний, является депутат Госсовета РТ Азат Зиганшин.

В 2021 году было запущено Камско-Полянское ХПП в Нижнекамском районе (Камские Поляны) с единовременным объемом хранения зерновых культур 20 тыс. т и нормой отгрузки на судно 1 тыс. т ежесуточно. «Это позволит отгружать зерновые культуры на экспорт судами грузоподъемностью до 7 тысяч тонн», — сообщалось при открытии. Элеватором владеют ООО «Агропромтехснаб» (45%), Владимир Неустроев (30%), Александр Карачинский (15%) и Станислав Баранов (10%). Правда, уже в апреле этого года в отношении компании было возбуждено дело о банкротстве.

Своя причальная стенка имеется у ООО «Болгарское ХПП», элеватор предприятия имеет склады емкостью в 32 тыс. т, им в равных долях владеют Марат и Тимур Галимовы, а также Эдуард Миякин. Тем же самым бизнесменам принадлежит ООО «Кукморский элеватор», но у него нет выхода к воде, зато на территорию заходит ж/д ветка. Марат Галимов, помимо всего прочего, является директором АО «Зерновая компания „Хлебопродукт“» в Марий Эл (город Волжск).

- ООО «Государев Амбар» — 170 тыс. т («Ак Барс Холдинг»);

- ООО «Заинский элеватор» — 150 тыс. т («Агросила»);

- ОАО «Набережночелнинский элеватор» — 145 тыс. т («Агросила»);

- ООО «Буа Элеватор» — 131 тыс. т («Ак Барс Холдинг»);

- ООО «Элеватор Текэ Тау» (Чистопольский комбикормовый завод) — 126 тыс. т («Чистополье»);

- ООО «Свияжск-Зернопродукт» — 122 тыс. т («Август Агро»);

- ЗАО «Бугульминский элеватор» — 114 тыс. т;

- АО «Татарстанские зерновые технологии», «Портовый элеватор» — 110 тыс. т («Красный Восток Агро»);

- ООО «Союз-Агро» — 100 тыс. т («Татнефть»);

- ЗАО «Нурлатский элеватор» — 95,6 тыс. т («Чистополье»);

- АО «Набережночелнинский комбинат хлебопродуктов» — 94,5 тыс. т;

- ОАО «Алькеевский элеватор» — 80 тыс. тонн («Красный Восток Агро»).

В тройке перспективных импортеров зерна из Татарстана, отгружаемого на морские сухогрузные балкеры из порта Кавказ в этом году, стоят Египет (33 тыс. т), Алжир (15 тыс. т) и Иран (5 тыс. т)

В тройке перспективных импортеров зерна из Татарстана, отгружаемого на морские сухогрузные балкеры из порта Кавказ в этом году, стоят Египет (33 тыс. т), Алжир (15 тыс. т) и Иран (5 тыс. т)

Куда продают татарстанское зерно?

Куда реализуют излишки татарстанского зерна (урожай минус внутренние потребности РТ), которые в зависимости от года составляют в среднем от 1 млн до 2,5 млн тонн? Первое — это экспорт зерна. По данным центра оценки качества зерна, в 2023 году на экспорт из Татарстана было отправлено 132 тыс. т зерна в более чем 20 стран. В 2024-м объемы поставок зерна за границу оживились — с начала периода речной навигации (28 апреля) перевалка зерна (т. е. отгрузка зерна на крупные морские порты, из которых в дальнейшем компании-экспортеры самостоятельно отправляют зерно в различные страны — прим. ред.) возросла на 19% по сравнению со всем прошлым годом. За январь – июнь из РТ на внешние рынки было отправлено 164 тыс. т зерна.

«Рост спроса на зерно, выращенное в Татарстане, сопровождается и увеличением объемов его перевалки водным транспортом через порт Кавказ», — комментирует директор филиала ФГБУ «Центр оценки качества зерна» в Республике Татарстан Татьяна Менликиева.

Основной потребитель татарстанского зерна сегодня — это Саудовская Аравия, объем отгрузки туда в текущем году уже превысил 90 тыс. тонн. Основной культурой, которая экспортируется в данную ближневосточную страну, является продовольственный ячмень. В тройке перспективных импортеров зерна из Татарстана, отгружаемого на морские сухогрузные балкеры из порта Кавказ в этом году, стоят Египет (33 тыс. т), Алжир (15 тыс. т) и Иран (5 тыс. т).

«Из списка покупателей пшеницы выпала Бразилия, на долю которой приходилось чуть более 3 тысяч тонн пшеницы в прошлом году. Однако экспорт зерновых культур на новое направление — в Саудовскую Аравию — в 2024-м позволил значительно нарастить отгрузки зерна», — рассказала технический директор органа инспекции филиала ФГБУ «Центр оценки качества зерна» в РТ Светлана Белова.

Кроме того, из Татарстана осуществляются и прямые поставки зерна. С января по июнь включительно в 2024 году в такие страны, как Беларусь, Азербайджан, Латвия, Казахстан, Таджикистан, Польша, Турция, Саудовская Аравия, Египет, из Татарстана было отгружено 39,6 тыс. т татарстанского зерна, или 78% от всего прошлогоднего объема прямого экспорта (48 тыс. т за 2023-й).

В центре оценки качества зерна нам поясняют, что все экспортируемое из РТ зерно проходит проверку на показатели качества и безопасности в соответствии с требованиями страны-импортера и контракта — в испытательных лабораториях учреждения.

По данным минсельхозпрода РТ, объем экспорта зерновых культур из Татарстана в зарубежные страны за весь 2023 год составил $19,4 млн, а на 14 июля 2024-го объем вывезенных за границу зерновых культур перевалил уже за $7,1, т. е. реализация идет с ростом на 7,5% по сравнению с тем же периодом прошлого года.

Второе — это отгрузки зерна из республики внутри границ России. Кстати, они выросли с 163,6 тыс. т (за 12 месяцев 2023 года) до 319 тыс. т (за 6 месяцев 2024-го — с января по июнь), причем половина перевозок приходится на автомобильный и железнодорожный транспорт. Следует понимать, что в прошлом году более 80% зерна транспортировалось на теплоходах по Каме и Волге и лишь почти пятая часть — по суше в железнодорожных вагонах и зерновозах самосвалов и автопоездов, подчеркивает Менликиева.

И третье — это продажа зерна в интервенционный фонд страны. С декабря 2023-го по июль 2024 года с территории РТ в порядке государственных закупочных интервенций было реализовано 125,5 тыс. т ржи и продовольственной пшеницы III и IV классов. В закупках (по данным «ПроЗерно») участвовали такие компании, как «Государев Амбар», «Буа Элеватор» (АБХ), Заинское ХПП («Агросила»), «Татарстанские зерновые технологии» («КВ Агро»).

Цены во время закупочных интервенций обычно устанавливаются более привлекательными, чем на рынке, однако особенность интервенций в том, что закупленное государственным агентом зерно физически не покидает Татарстан и остается на элеваторах и хлебоприемных предприятиях республики, на которые возлагается ответственность за сохранность зерна. Так, например, на элеваторах «Ак Барс Холдинга» находится на хранении 160 тыс. т зерна интервентфонда (урожая 2022 и 2023 годов).

Зерно, которое едет в Поднебесную, только на остаточное количество пестицидов рассматривают по 580 (!) параметрам, тогда как, согласно российскому техническому регламенту, зерно изучается на наличие всего 230 пестицидов

Зерно, которое едет в Поднебесную, только на остаточное количество пестицидов рассматривают по 580 (!) параметрам, тогда как, согласно российскому техническому регламенту, зерно изучается на наличие всего 230 пестицидов

Китайский путь проляжет через Челны

Одним из перспективных направлений развития экспорта зерна называют Китай. Важность дальнейшего взаимодействия с Поднебесной не раз подчеркивал раис Татарстана. В 2024 году Рустам Минниханов поставил правительству республики задачу — оптимизировать процессы, чтобы производители могли отправлять свою продукцию, в том числе зерно, на рынок Китая.

Интересно, что на рынке существует предубеждение, что Китай якобы не любит российскую пшеницу. Президент российского зернового союза Аркадий Злочевский на недавней пресс-конференции заявлял, что «Поднебесная не покупает ни килограмма российской пшеницы», потому что зерно «не проходит по строгим фитосанитарным требованиям КНР».

«Китайская сторона предъявляет к странам-импортерам специфичные, строгие, но, если профессионально разобраться, не самые жесткие в мире фитосанитарные требования и стандарты по качеству и безопасности зерновой продукции. Если ставить цель выращивать высококачественное зерно, придерживаться технологий возделывания зерновых культур и установленных требований, то все получится», — уверяет нас Менликиева.

Для начала в обязательном порядке нужно проверить семенной материал, а также поля на карантинные объекты. В период вегетации растений специалисты центра оценки качества зерна еще раз выходят на поля и изучают, какие на них имеются сорняки, ставят ловушки для выявления насекомых-вредителей.

«У нас в РФ одни карантинные объекты, для Китая они абсолютно другие. Если у нас вьюнок не считается карантинным объектом, то в других странах он уже на карантине», — комментирует Менликиева.

Еще один важный момент для работы с Китаем — это гарантия качества и безопасности продукции. Зерно, которое едет в Поднебесную, только на остаточное количество пестицидов рассматривают по 580 (!) параметрам, тогда как, согласно российскому техническому регламенту, зерно изучается на наличие всего 230 пестицидов. Кроме того, не допускается наличие ГМО, микотоксинов, которые могут появиться в процессе хранения. Еще одно обязательное требование китайцев — фумигация складских помещений, где будут хранить продукцию, реализуемую в Китае. Если все результаты положительные, центр оценки качества зерна выдает заключение о том, что изготовитель имеет право отправлять зерно в КНР.

Несмотря на столь сложный «райдер», ряд компаний из РТ сегодня очень активно готовится штурмовать китайский рынок. В центр оценки качества зерна поступает масса заявок от компаний, заинтересованных в поставках зерна и продуктов его переработки в Китай. Специалисты центра ведут работу по оформлению фитосанитарных карантинных заключений, которые позволят предприятиям в перспективе экспортировать зерновую продукцию в КНР.

В частности, аккредитацией на Китай занимаются агрофирмы и элеваторы «Ак Барс Холдинга». «Согласно требованиям контролирующих органов Китайской Народной Республики, необходимо показать всю цепочку движения зерна, начиная от качества семян перед посевом и заканчивая условиями хранения зерна на элеваторе после уборки. Аккредитацию проводим по всем зерновым, которые производим в наших агрофирмах, это пшеница, ячмень, горох», — подтвердили нам в АБХ.

С января по июнь 2024-го специалисты центра отмечают увеличение отправок сельхозпродукции в КНР по сравнению с прошлым годом. Драйверы роста — ячмень (более 3,8 тыс. т), мука пшеничная (64,8 т), льняное масло (258,8 т). Кроме того, на 23% увеличились отгрузки рапсового нерафинированного масла (до 9,3 тыс. т).

Почему всем вдруг стал интересен Китай? Вероятно, ответ кроется в масштабном проекте по созданию на территории Татарстана сухопутного зернового хаба. Он был презентован на полях международного экономического форума «Россия – исламский мир: KazanForum», подписи под документом поставили премьер-министр РТ Алексей Песошин и гендиректор группы компаний «Новый сухопутный зерновой коридор» Юрий Маневич.

НСЗК — это экспортно ориентированная холдинговая структура, цель которой — увеличить экспорт зерновых, зернобобовых и масличных культур в Китай, страны Средней Азии и Ближнего Востока с территории России. НСЗК занимается реализацией проекта «Нового сухопутного зернового коридора», запущенного в 2011 году.

Ключевой элемент проекта «Новый сухопутный зерновой коридор Россия – Китай» — забайкальский зерновой терминал (ООО «Забайкальский зерновой терминал»), который был запущен 6 сентября 2022-го, но регулярные отгрузки начал лишь в 2023-м, инвестиции составили 9 млрд рублей. Терминал называют самым крупным объектом зерновой логистики в РФ, он решает проблему разноколейности железнодорожных путей России и Китая при поставках зерна. Мощности терминала рассчитаны на перевалку 8 млн т зерна в год.

В структуре НСЗК есть сеть линейных элеваторов, расположенных вдоль Транссибирской магистрали, общим объемом хранения в 1,4 млн т (зарегистрированное в Новосибирске ООО «Производственно-экспортная компания „ЭПТ“»). Компания организует контрактное производство зерна совместно с сельхозпроизводителями и фермерами, а также отвечает за взаимоотношения с китайскими партнерами.

В структуру ГК «НСЗК» также входит компания АО «Контейнерный терминал Забайкальск» — это транспортно-логистический центр проекта, цель которого — создать «сухопутный зерновой флот» из спецконтейнеров, которые будут перевозить грузы в Китай и обратно в Россию, а также новосибирское ООО «Сибирский зерновой проект» (отвечает за хранение и складирование зерна).

Лидером инициативы «Новый сухопутный зерновой коридор», а также автором концепции логистики «Зерно+» является Карен Овсепян, он же управляющий директор ГК, генеральный директор предприятий в составе группы компаний «НСЗК». С 2000 по 2005 год он работал на руководящих позициях в ЗАО «Компания ТрансТелеком» (на 99,9% принадлежит РЖД) и ГК АФК «Система», предприниматель-новатор, изобретатель. Гендиректором НСЗК с 2024 года назначен Юрий Маневич, в прошлом он входил в совет директоров ПАО «Россети», ПАО «ФСК ЕЭС», ПАО «Русгидро», АО «СО ЕЭС», с 2019-го по 2020-й был заместителем министра энергетики Российской Федерации.

Согласно данным базы «Контур.Фокус», НСЗК вместе с учрежденными им юрлицами получил в 2023 году выручку на 292 млн рублей, при этом чистый убыток составил 1,5 млрд рублей. В числе учредителей компании — АО УК «РВМ Капитал» (65%), Алла Татур (15%), «Белпер Холдингс Лимитед» (6%, Кипр), Мария Шаталова (5%), ООО «Промышленный альянс» (5%) и «Саленсид Холдингс Лимитед» (4%).

Из любопытного — через «РВМ Капитал» компания «НСЗК» примерно на 16,61% принадлежит Сергею Орлову. Как пишут в СМИ, в прошлом Орлов являлся советником экс-главы РЖД Владимира Якунина, также он был в числе учредителей знаменитого кооператива «Озеро», который в 1996 году основали Владимир Путин и еще 7 человек, включая Якунина, Юрия Ковальчука, братьев Сергея и Андрея Фурсенко и др.

Новый зерновой хаб построят под Челнами, близ крупнейшего международного логистического комплекса им. Дэн Сяопина. Это будет специализированный высокотехнологичный объект высокоскоростной перевалки зерна мощностью 8 (!) млн т в год. Напомним, весь Татарстан в хороший год получает максимум 5–6 млн т зерна, так что, очевидно, проект будет иметь межрегиональный масштаб. Грузовой базой нового хаба станет зерно, произведенное в РТ и регионах Приволжского федерального округа. Зерно будут отправлять прежде всего в Китай, а также в Узбекистан, Туркмению, Иран и другие страны.

Из чего родилась идея создания хаба? Сегодня в Татарстане сложилась диспропорция 70 на 30 — импортный грузопоток превышает экспортный. Причина все та же — дорогая логистика, которая объясняется отсутствием доступа к большой воде и географической удаленностью от крупных рынков. «Логистическая модель „Зерно+“ с использованием сухопутного зернового флота группы компаний „НСЗК“, обеспечивающего 100-процентную загрузку железнодорожных транспортных средств в обе стороны, гарантирует республике конкурентоспособную логистику», — так прокомментировали новость о проекте в минсельхозпроде Татарстана.

Специализированные контейнеры-зерновозы с соответствующими грузами станут отправляться из зернового хаба в экспортном направлении, а обратно в этих же спецконтейнерах будут поступать товары народного потребления, автокомпоненты и прочие комплектующие для производственных предприятий РТ. Ожидается, что так минимизируется порожний пробег железнодорожных транспортных средств, кардинально улучшится экономика логистики.

Однако в самом НСЗК, куда мы обратились с запросом, не смогли оперативно ответить на запрос «БИЗНЕС Online», не указана информация о татарстанском проекте НСЗК и на сайте компании.

Автотранспортом зерно везут преимущественно по стране, например в Пермь, Екатеринбург, Челябинск и другие города РФ

Автотранспортом зерно везут преимущественно по стране, например в Пермь, Екатеринбург, Челябинск и другие города РФ

Как устроен рынок отправки зерна в РТ

Основную роль в отправке татарстанского зерна за рубеж играют зерновые трейдеры. Они являются связующим звеном между производителями и экспортерами, которые занимаются непосредственно отправкой сельхозгруза в другую страну. Способов перевозки зерновых как на экспорт, так и внутри страны три: автотранспортом, железной дорогой и водой.

Автотранспортом зерно везут преимущественно по стране: в Пермь, Екатеринбург, Челябинск и другие города РФ (на мукомольные заводы, спиртзаводы, макаронные фабрики и др.). Если говорить об экспорте, то фурами перевозят в основном масличные культуры на небольшие расстояния, например в Европу.

«Мелкосемянные масличные культуры — горчицу, лен, редьку масличную — отправляем напрямую в недружественные страны, такие как Польша. Везем машинами. Почему? Во-первых, в таком объеме, как зерновые, масличные культуры не потребляются. Во-вторых, „масличка“ — это другие деньги, бо́льшие. И с „масличкой“ мы сначала доставляем товар до конкретного покупателя и только потом получаем оплату. Поэтому, если мы станем тысячами тонн в ЕС загонять [масличные культуры], это будет нецелесообразно», — объясняет трейдер, учредитель компании ООО «Кама Агро +» Давлетшин.

Железной дорогой зерновые из Татарстана можно доставить фактически в любую точку страны: и в южные порты, и в северные. «Железной дорогой зерно также уходит в порты — южные морские, например Новороссийска, Ростова-на-Дону. Там зерно из вагонов выгружается, собирается в „банки“, затем это зерно, соединяясь с зерном из других регионов, грузится на большие суда. Оттуда уже экспортерами увозится туда, куда есть контракт, — в Турцию, Саудовскую Аравию, африканские страны и так далее. С элеваторов Куркачей, Нурлата я так отправлял зерно в порты Ростова-на-Дону и Новороссийска», — рассказывает учредитель ООО «Сарина» Шматок.

В Китай не добраться водой, а машинами довозить огромные объемы зерна долго и дорого. Поэтому в Поднебесную татарстанское зерно также едет только по железной дороге. «Как сейчас это происходит: контейнеры идут из Татарстана во Владивосток, там собираются и грузятся на корабль, который идет напрямую в Китай. Зерновозами туда не добраться, так что пока контейнерами, — рассказывает Шматок. — Китай стал хорошим направлением, покупает и пшеницу, и лен, и рожь, и рапс». Наш собеседник предполагает, что после КНР зерно может уходить и в страны ЕС, но подчеркивает, что это лишь его мнение.

И все же львиная доля грузоперевозок зерна идет водой. По данным центра оценки качества зерна, более 80% зерна транспортировалось в прошлом году на теплоходах по Каме и Волге и лишь почти пятая часть — по суше в железнодорожных вагонах и зерновозах самосвалов и автопоездов. Везут водой как в южные порты, так и в сторону Северной столицы. В планах «Августа-Агро», например, наладить поставки зерна по воде: в порты Санкт-Петербурга (Усть-Луга и Высоцк), а также порты Азов (в Ростовской области), порт Кавказ (в Черноморско-Азовском бассейне) и порт Астрахань (в Каспийском море) с дальнейшим потенциалом отправок зерна в Иран, Турцию, Египет, Саудовскую Аравию, Индию.

Главное преимущество воды — скорость доставки. «Вот представьте, вы собственник элеватора, у вас зерно. На баржу вы загрузили 3 тысячи тонн разом за несколько дней, она за 7 дней дойдет до порта. Чтобы машинами увезти такой объем, вам нужно 176 машин (!). Железной дорогой можно увезти подобный объем одним составом, но вагоны подходят не сразу, за неделю загрузятся, еще за неделю дойдут», — рассказывает Шматок.

Поскольку повлиять на расторопность работы РЖД отдельно взятому агрохолдингу и даже целому региону просто нереально, в РТ ищут свои пути удешевления железнодорожной логистики зерна

Поскольку повлиять на расторопность работы РЖД отдельно взятому агрохолдингу и даже целому региону просто нереально, в РТ ищут свои пути удешевления железнодорожной логистики зерна

А что по деньгам?

В среднем стоимость логистики зерна от поля до баржи (с учетом перевалки через элеватор) в РТ составляет 1,5 тыс. рублей за тонну. Доставка зерна из Татарстана до морского порта водой обойдется в 2,5–3 тыс. рублей за 1 т зерна, доставка до моря железной дорогой — 3,5–4 тыс. рублей.

«Водой возить выгоднее. Возьмем Астрахань — перевозка тонны зерна вагонами из Татарстана стоит примерно 3,5–4 тысячи рублей. Водой на сегодня можно доехать за 2 тысячи рублей [за тонну]», — объясняет Давлетшин. Понятно, что цены плавают, и если сегодня свободных кораблей много, то и цена нормальная. Если же возникает дефицит судов, то цена поднимается.

«Судовладельцы — слабое место в отгрузках на воду. Как только начинается нехватка судов, судовладельцы тут же начинают вкручивать нам гайки и вместо 2 тысяч рублей за перевозку тонны зерна могут запросить 2,5–3 тысячи рублей», — говорит нам учредитель «Кама Агро+».

Давлетшин говорит, что сегодня у него такой проблемы уже нет: «Элеватор и причал у нас свои, а баржи в найме — есть судовладельцы, которые с нами очень давно работают, ставят лодки. Раньше могли быть проблемы в данной части, теперь нет: у нас договорные отношения, и эти корабли идут только под нас».

В пользу воды также играет и скорость погрузки: одно судно может принять на борт сразу от 1 тыс. до 5 тыс. т зерна, грузиться будет в зависимости от скорости элеватора от нескольких часов до нескольких дней. Скажем, лодка, идущая на Астрахань, загрузила 2 тыс. т зерна за 10 часов, и через 7 дней она уже в порту Астрахани.

Чтобы увезти 2 тыс. т зерна по ж/д, понадобится 30 вагонов. «Нужен локомотив, который будет затаскивать вагоны, а также требуются сами вагоны. Плюс элеваторы старые в день загрузят вагонов по 7–8 только, и то если им вовремя подадут этот подвижной состав. Потом эти 7 вагонов нужно убрать, поставить новые, сформировать состав… Дойдут ли вагоны за 7 дней до Астрахани, я сомневаюсь», — рассуждает наш собеседник.

Однако, очевидно, главный минус водной логистики — это короткий сезон навигации. Кроме того, и во время самой навигации могут возникать попутные трудности в виде обмеления Волги, которое доставило хлопот в прошлом году, и др. Поэтому совсем без железной дороги не обойтись. Поскольку повлиять на расторопность работы РЖД отдельно взятому агрохолдингу и даже целому региону просто нереально, в РТ ищут свои пути удешевления железнодорожной логистики зерна.

Чтобы расшить железнодорожную проблему, УК «Август-Агро» совместно с партнерами создала собственную машино-технологическую компанию «Звено» (МТК «Звено»), ее возглавил Арсений Самодуров — сын Дениса Самодурова, гендиректора АО «Рацин». Сформирован парк из 75 вагонов. К концу 2024 года он должен увеличиться до 200 единиц, через пять лет парк вагонов достигнет 1 тыс. штук, а годовой объем грузооборота — 1 млн т зерна, сообщили нам в пресс-службе компании. С февраля 2024 года «Август-Агро» начал отгрузки зерна собственными вагонами — груз пошел со станции Куланга (Татарстан) в направлении Санкт-Петербурга, в том числе порта Усть-Луга, сообщили в пресс-службе компании.

Что это дает? Во-первых, элеваторный комплекс «Свияжск-Зернопродукт» способен в течение суток загрузить полноценный железнодорожный маршрут в 50−60 вагонов. Это увеличивает оборачиваемость вагонов, сокращает сроки поставок продукции и дает возможность напрямую работать с крупнейшими трейдерами, мукомольными комбинатами.

«Сегодня железная дорога загружена. Если отправляешь 5–10 вагонов, они могут идти до порта бесконечно долго, потому что их перецепляют, они стоят на запасном пути… А когда ты грузишь „маршрут“ 55–60 вагонов, он идет прямиком, например, от Свияжска до Новороссийска и движется очень быстро», — объяснял важность скоростной загрузки глава холдинга «Август-Агро» Галяутдинов в интервью нашему изданию.

Все это позволило снизить долю транспортных расходов в стоимости зерна с 45% (при использовании вагонов сторонних трейдеров) до 35% (собственным вагонным парком), сообщают в пресс-службе компании. «„Август-Агро“ в этом году впервые осуществляет международную сделку напрямую с покупателем. Несмотря на сложную логистику и множество сопутствующих расходов, контракт для компании выгоден», — подчеркнул начальник коммерческого отдела УК «Август-Агро» Амир Галяутдинов (сын главы компании). С запуском новых элеваторных мощностей «Август» будет расширять географию поставок зерна по железной дороге. В качестве перспективных направлений рассматриваются порты Новороссийска и Астрахани, изучаются возможности продажи зерна в Казахстан.

Очевидно, что придаст ускорения железнодорожным отправкам и строительство нового зернового хаба под Челнами — от компании «Новый сухопутный зерновой коридор» и ее планами по отправкам 8 млн т зерна в год. В частности, на территории терминала им. Дэн Сяопина будет построено 16 км новых ж/д путей для приемки и отправки поездов, а пути примыкания — к путям РЖД. Звучит многообещающе, вопрос лишь в том, не застрянут ли груженные товарами вагоны в «бутылочном горлышке» РЖД. Транспортный узел Круглое Поле, например, сильно загружен, но при этом он уже устарел.

Впрочем, в самой ОЭЗ «Алабуга», которая ведет строительство терминала им. Дэн Сяопина, не видят большой проблемы в логистике — ранее ОЭЗ заключила с РЖД соглашение, по которому получила право использовать пути станций Никашновка и Круглое Поле (сам терминал располагается между двумя этими ж/д станциями). Начальник службы корпоративных коммуникаций Куйбышевской железной дороги Михаил Бацев в ответе на запрос «БИЗНЕС Online» также сообщил, что ж/д пути комплекса им. Дэн Сяопина на первом этапе реализации присоединятся к ж/д инфраструктуре станции Никашновка, на втором этапе — к станции Круглое Поле. Однако сами грузовые поезда с вагонами в адрес ОЭЗ «Алабуга» будут приниматься на приемо-отправочных путях самого терминала, так что по станциям Никашновка и Круглое Поле они последуют транзитом без остановки.

***

Какого эффекта ждут в РТ от реализации новых зерновых логистических проектов? Комментировать перспективы зернового хаба под Челнами наши спикеры отказываются, поскольку проект только заявлен и сложно сейчас сказать, будет ли он вообще осуществлен и когда именно. Другое дело — проекты «Август-Агро» (свияжский элеватор уже работает, бугульминский достраивается). Запуск этих проектов в полную мощность, как считают эксперты, способен увеличить цену на зерно в Татарстане на 50 копеек – 1 рубль за каждый килограмм.

Что еще можно сделать для увеличения спроса и стоимости зерна? Разумеется, это проекты по глубокой переработке зерна, что прямо прописано в стратегии развития АПК Татарстана до 2030-го, которая была презентована на коллегии МСХП РТ в начале года. В целевом сценарии стратегии прописано создание в РТ мощностей по переработке 1 млн т зерна в год. Однако подобные проекты весьма капиталоемкие (речь о десятках миллиардов рублей), все упирается в отсутствие желающих проинвестировать такие огромные суммы.

Внимание!

Комментирование временно доступно только для зарегистрированных пользователей.

Подробнее

Комментарии 97

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.