На пике ослабления в середине августа курс рубля упал настолько, что можно было констатировать существенное и нетривиальное поведение на валютном рынке. Для этого должны быть какие-то веские основания, но ЦБ молчит, говорит финансовый аналитик Павел Spydell Рябов. Одновременно он обращает внимание на то, как выросла в российской экономике роль юаня, что особенно заметно в расчетах за импорт.

На пике ослабления в середине августа курс рубля терял более 11% относительно июльского уровня, а по итогам августа рубль упал почти на 5% м/м, что является существенным и нетривиальным поведением на валютном рынке

На пике ослабления в середине августа курс рубля терял более 11% относительно июльского уровня, а по итогам августа рубль упал почти на 5% м/м, что является существенным и нетривиальным поведением на валютном рынке

Вопрос, на который нет ответа

Почему курс рубля так сильно упал в августе? Хороший вопрос, ответ на который попытался дать Центральный банк РФ, но так и не дал.

На пике ослабления в середине августа курс рубля терял более 11% относительно июльского уровня, а по итогам августа рубль упал почти на 5% м/м, что является существенным и нетривиальным поведением на валютном рынке. Должны же быть какие-то веские основания?

Может быть, и должны, но в комментариях ЦБ все, как обычно: «значительным фактором ослабления рубля являлась динамика показателей внешней торговли и кроме того, отдельные банки предъявляли спрос на валюту в целях регулирования открытой валютной позиции, однако данный фактор не был определяющим для курсовой динамики».

По данным ЦБ, в первой половине августа были относительно низкие среднедневные продажи экспортной выручки (в среднем на 37% ниже, чем во вторую половину августа), а по итогам августа удалось вывести продажи валютной выручки на внутренний рынок до 7.2 млрд долл vs 6.9 млрд в июле, что втрое ниже, чем годом ранее.

С марта по октябрь 2022 в среднем чистые продажи валютной выручки были чуть выше 19 млрд долл, а за июнь–август 2023 около 7 млрд долл. Отношение чистых продаж валюты к валютной выручке крупнейших экспортеров в июле составило 67% по сравнению с 82% в июне (данных за август пока нет).

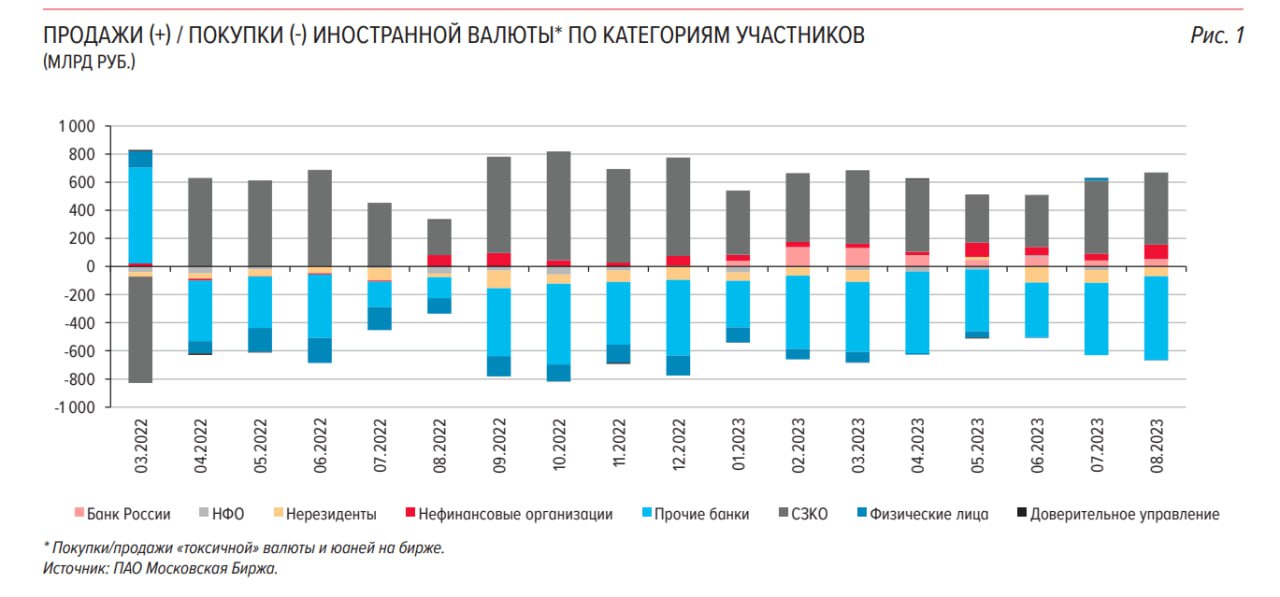

Продавали валюту в августе:

• 510 млрд руб (на уровне июля) системно значимые кредитные организации (СЗКО) как основные агенты по реализации валютной выручки экспортеров

• 101 млрд — нефинансовые компании

• Около 40 млрд — ЦБ РФ

• 42 млрд — население РФ (не учтены в денежных потоках).

Покупали валюту:

• 591 млрд руб (515 млрд в июле) — банки без учета СЗКО

• 54 млрд (90 млрд в июле) — нерезиденты из нейтральных стран.

Почему эти данные мало, о чем говорят? Глядя на гистограмму покупок/продаж валюты, чистое давление на рынок с июня 2023 не выросло, если сравнить период января-апреля 2023, не говоря уже о сентябре–декабре 2022, но рубль перешел в свободное падение. Значит, что-то другое?

Как ведет себя дружественная и недружественная валюта

Юанизация российского валютного рынка и внешней торговли идет весьма агрессивно.

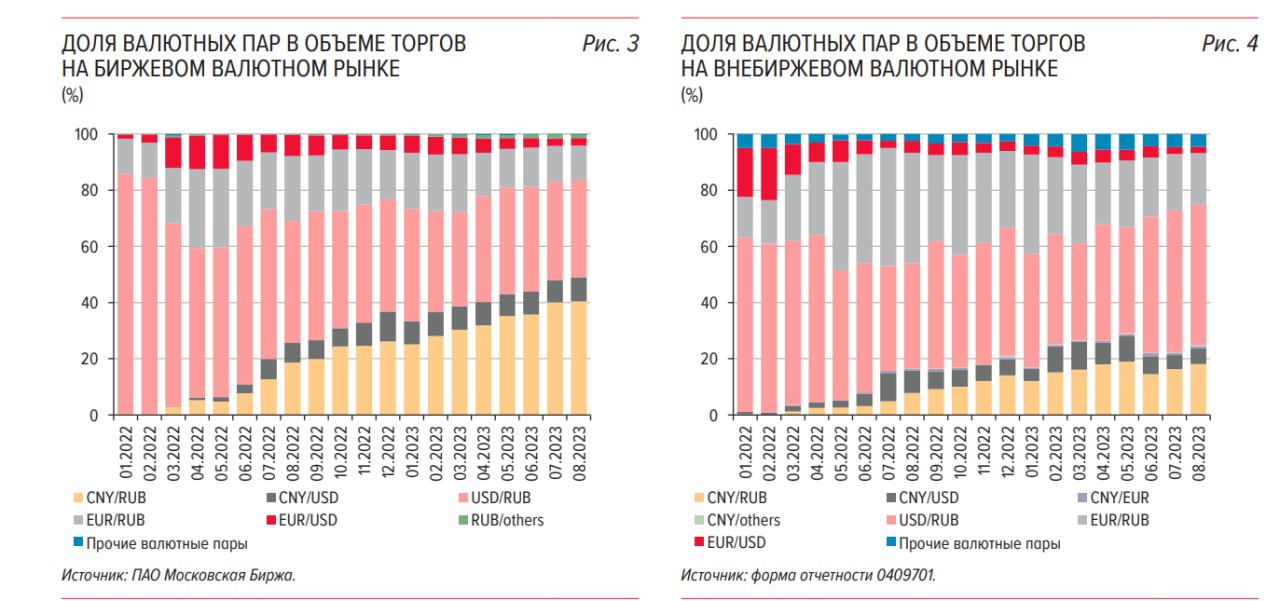

В январе–феврале 2022 доля юаня (CNY/RUB + CNY/USD) в структуре биржевых торгов была около нуля, а к началу сентября 2023 выросла до 48%, что на 10 п.п выше, чем в феврале–апреле 2023 по данным ЦБ РФ.

На внебиржевых торгах продолжается господство доллара и евро, формирующих свыше 75% в структуре оборота, тогда как юань в среднем не поднимается выше 25%, и доля юаня остается стабильной с начала 2023.

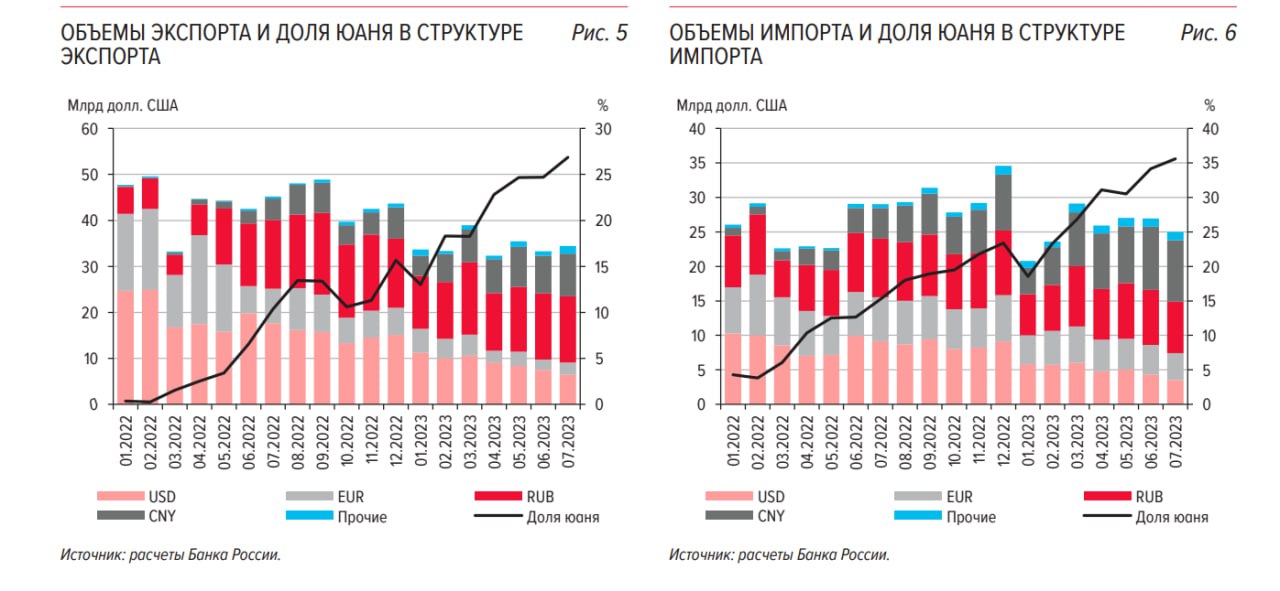

Более интересной и значимой является валютная динамика в торговом обороте.

В январе–феврале 2022 доля юаня в экспорте была в пределах нуля, но к августу 2023 удалось нарастить экспортные расчеты в юанях до 27% по сравнению с 13-15% в начале 2023 и в среднем около 17% с февраля по апрель 2023.

Оборот в долларах и евро по экспортным расчетам до СВО был свыше 40 млрд долл в месяц, а сейчас не превышает 8-10 млрд, что сопоставимо с объемом импорта, реализуемого через доллары и евро.

Внешняя торговля в валютах недружественных стран в целом является сбалансированной (экспорт немного превышает импорт), хотя сальдо сжалось до нуля впервые с 1998.

Доля юаня в расчетах за импорт выросла до 35% по сравнению с 3-5% в январе–феврале 2022 и 20% в начале 2023.

С учетом актуальной валютной структуры было бы неверным говорить о дефиците валюты недружественных стран, т. к. сальдо расчетов по экспорту и импорту хоть и сжалось до нуля, но плюс-минус в положительной области.

Проблема в другом, во-первых, не вся валюта недружественных стран в расчетах по экспорту может поступать на внутренний рынок и быть доступной для импорта.

Во-вторых, доллары и евро нужны в расчетах по инвестиционным операциям (процентные платежи по валютным облигациям и кредитам) и при погашении внешних долгов, номинированных в валютах недружественных стран, объем которых может превышать 60-70 млрд долл в год (то, что не удастся рефинансировать).

Плюс еще отток капитала, в основном в денежные инструменты в «недружественные» валюты.

Внимание!

Комментирование временно доступно только для зарегистрированных пользователей.

Подробнее

Комментарии 2

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.