12,9 млрд рублей потратила «Татнефть» на покупку каучуковых активов в Тольятти и еще 10,8 млрд — на финскую сеть АЗС Neste. Такие цифры раскрыл свежий отчет группы по МСФО. Хотя третий квартал принес небольшое падение чистой прибыли, инвесторов это не испугало: акции «Татнефти» колебались в диапазоне 1%. Почему компания снова вдохновилась ростом сети АЗС в России, узнавал «БИЗНЕС Online».

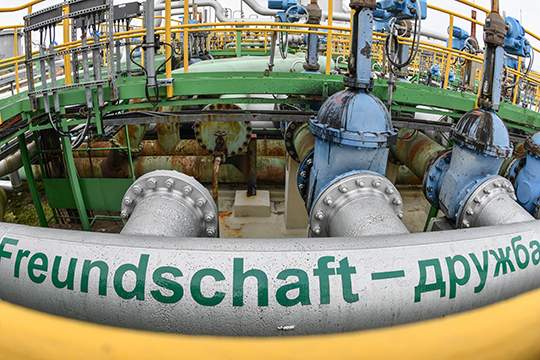

Татнефть оптимистично сравнивает показатели третьего квартала со вторым, который доставил рынку немало головной боли из-за скандала вокруг «Транснефти»

Татнефть оптимистично сравнивает показатели третьего квартала со вторым, который доставил рынку немало головной боли из-за скандала вокруг «Транснефти»

Кто испортил показатели

Группа компаний «Татнефть» опубликовала ряд свежих документов — отчетность по МСФО, а также обновленную после первого квартала презентацию для инвесторов на ближайший, 2020 год. «БИЗНЕС Online» проанализировал документы и почерпнул для себя свежие детали о жизни нефтяной компании.

Хотя финпоказатели группы в целом очень и очень неплохи, третий квартал по МСФО внезапно показал некоторое снижение по сравнению с прошлым годом. Виноваты в основном внешние факторы: мировые цены на нефть и курс валют. Так, в июле – сентябре 2019-го консолидированная выручка группы упала с 252,8 млрд до 241,8 млрд рублей в предыдущем периоде 2018 года. А чистая прибыль снизилась с 68,9 до 58,4 млрд рублей соответственно. За 9 месяцев 2019-го консолидированная выручка группы «Татнефти» выросла, составив 691,4 млрд, по сравнению с 675,2 млрд рублей за 9 месяцев 2018 года. Третий квартал подпортил и сводные показатели — чистая прибыль в январе – сентябре чуть упала: она составила 172,7 млрд по сравнению с 174 млрд рублей за соответствующий период 2018-го.

«Основными факторами, повлиявшими на снижение нашей прибыли за 9 месяцев 2019 года, были более низкие цены на сырую нефть и нефтепродукты, которые частично компенсировались более высокими объемами продаж и более высокими расходами, включая расходы по налогу на добычу полезных ископаемых (НДПИ) и операционные расходы, а также больший убыток от обесценения основных средств и убыток по курсовым разницам», — объясняет сама «Татнефть». «Это убыток в связи со списанием некоторых исторических инвестиций в объекты недвижимости, не связанные с основным производством, а также относящиеся к нефтехимической части ТАНЕКО», — пояснили списания в пресс-службе компании.

Так, в январе – сентябре нефть марки Brent изменялась в интервале от $53 до $75 за баррель со средним значением $64,6 за баррель — по сравнению со средним $72,1 за баррель в 2018 году. А убыток по курсовым разницам составил 1,5 млрд по сравнению с прибылью в размере 6 млрд рублей в 2018-м.

За 9 месяцев группа «Татнефти» добыла 22,4 млн т (159,2 млн баррелей) нефти — это буквально чуточку больше, чем в аналогичном периоде 2018-го

За 9 месяцев группа «Татнефти» добыла 22,4 млн т (159,2 млн баррелей) нефти — это буквально чуточку больше, чем в аналогичном периоде 2018-го

Впрочем, сама «Татнефть» оптимистично сравнивает показатели третьего квартала со вторым, который доставил рынку немало головной боли из-за скандала вокруг «Транснефти». «Наша чистая прибыль в третьем квартале 2019 года увеличилась на 4,298 миллиарда рублей по сравнению со вторым кварталом 2019-го в основном благодаря более высоким объемам продажи сырой нефти после возобновления поставок по трубопроводной системе „Транснефти“ „Дружба“, которые были временно приостановлены после инцидента с загрязнением сырой нефти в апреле 2019 года, а также расширению производства на нефтеперерабатывающем комплексе ТАНЕКО с запуском установки ЭЛОУ-АВТ-6. Рост прибыли был частично компенсирован более слабой конъюнктурой рынка, которая привела к снижению цен», — сообщается в отчете.

За 9 месяцев группа «Татнефти» добыла 22,4 млн т (159,2 млн баррелей) нефти — это буквально чуточку больше, чем в аналогичном периоде 2018-го. Можно сказать, что добыча осталась на том же уровне. При этом в группе было произведено 7,4 млн т нефтепродуктов, что существенно больше, чем годом ранее — 6,7 миллиона. Лиха беда начало: скоро темпы производства вырастут ударно — после запуска новенькой установки ЭЛОУ-АВТ-6 на ТАНЕКО в августе, которая вдвое увеличивает объемы первичной переработки нефти — до 15,3 млн т в год. Напомним, что нажать заветную кнопку в Закамье специально приехал премьер России Дмитрий Медведев.

К слову, скандал вокруг «Дружбы» не отразился на показателях нефтедобычи — во время заминки нефть накапливали в резервуарах. «Инцидент не повлиял на добычу компании, но привел к увеличению запасов выше обычного в течение второго квартала 2019 года», — поясняет отчет.

«Ситуация с загрязнением нефти в трубопроводе «Дружба» и в направлении порта Усть-Луга должна полностью выровняться в четвертом квартале текущего года»

«Ситуация с загрязнением нефти в трубопроводе «Дружба» и в направлении порта Усть-Луга должна полностью выровняться в четвертом квартале текущего года»

Победила «Дружба»

Похоже, что «Татнефть» в целом вполне успешно пережила ситуацию с нефтепроводом «Дружба» — ее сводные показатели транспортировки продуктов за рубеж никак не пострадали. В январе – сентябре 2019-го компания снизила продажи сырой нефти на внутреннем рынке России — с 138,7 млрд в аналогичный период 2018-го до 128,7 млрд рублей в этом году. Зато выросли поставки сырой нефти в страны дальнего зарубежья — с 191,4 млрд до 204,3 млрд рублей. За 9 месяцев «Татнефть» транспортировала около 76% всей своей нефти на экспорт по трубопроводу «Дружба» в основном в Польшу, Словакию и Венгрию, 6% экспортной нефти было отгружено через российские порты Черного моря (по большей части Новороссийск) и 18% — через российские порты Балтийского моря (Приморск).

А вот нефтепродуктов на российский рынок пошло больше — на 166,2 млрд за 9 месяцев 2019-го по сравнению с 122 млрд рублей за 9 месяцев 2018-го. В страны же дальнего зарубежья отправлено куда меньше, чем годом ранее, — на 102,8 млрд рублей вместо 130,4 миллиарда.

«Ситуация с загрязнением нефти в трубопроводе „Дружба“ и в направлении порта Усть-Луга должна полностью выровняться в четвертом квартале текущего года. По итогам третьего квартала возобновились поставки нефти по „Дружбе“, в то же время поставки в порт были ограничены из-за хранения сырья с повышенным содержанием органического хлора в „Дружбе-1“ — одной из двух ниток на участке Самара — Унеча, по которым нефть поступает в порт Усть-Лугу и по маршрутам „Дружбы“ в Европу. В октябре „Транснефть“ должна завершить очистку магистрального трубопровода „Дружба“ от нефти с повышенным содержанием органического хлора, и в четвертом квартале ожидается, что основной рост отгрузок придется на экспорт Urals из Усть-Луги», — поясняет «Татнефть» в квартальном отчете по РСБУ.

Кстати, в третьем квартале экспорт нефти в России в своем роде смотивировал и ТАИФ, сказано в том же отчете. «Экспорт российской нефти в третьем квартале 2019 года к аналогичному периоду 2018-го вырос на 6,6 процента, или на 4,2 миллиона тонн, достигнув 69 миллионов тонн, что было вызвано в том числе ремонтами на крупных НПЗ страны (на заводах ПАО „Роснефть“ в Сызрани и Саратове, а также на НПЗ АО „ТАИФ“ в Нижнекамске и ПАО „Газпром нефть“ в Омске)», — говорится в документе «Татнефти».

Чуть меньше «Татнефть» продала в 2019-м шин в России — на 20,7 млрд рублей вместо 24 млрд годом ранее

Чуть меньше «Татнефть» продала в 2019-м шин в России — на 20,7 млрд рублей вместо 24 млрд годом ранее

Шины укатились в Узбекистан

Чуть меньше «Татнефть» продала в 2019-м шин в России — на 20,7 млрд рублей вместо 24 млрд годом ранее. Чуть-чуть, правда, прибавили продажи в страны СНГ — до 8,5 млрд рублей вместо 7 млрд годом ранее. Это и неудивительно: как известно, «Татнефть» крупно повздорила со своим главным поставщиком синтетического каучука — «Нижнекамскнефтехимом» ТАИФа — из-за серьезного роста цен и в течение 2019 года даже решила данную проблему, прикупив себе собственные каучуковые мощности у СИБУРа: 100% акций «Тольяттикаучука» и 100% — «Тольяттисинтеза». Кстати, в отчете по МСФО впервые озвучена и сумма этой сделки — 12,9 млрд рублей. «Денежное вознаграждение в размере 12,865 миллиарда рублей, включая корректировку на сумму средств на расчетных счетах в размере 1,565 миллиарда, было выплачено в четвертом квартале 2019 года», — говорится в отчете.

Как известно, на этом шинные достижения «Татнефти» в 2019 году не закончились: уже в четвертом квартале компания объявила о вхождении в шинный бизнес Узбекистана, ООО «Первый резинотехнический завод», в котором получит 51% акций. Наиль Маганов сообщал, что инвестиции в предприятие составят не менее полумиллиарда долларов. Но пока неизвестно, будет ли это разовое вложение или оно растянется на годы.

«Покрышечный» бизнес пойдет развиваться и дальше: на него, судя по презентации для инвесторов, в 2020 году потратят 20,4 млрд рублей. Купит ли гендиректор «Татнефти» еще активов в Средней Азии? Он уже сообщал СМИ, что присматривает шинный бизнес в Саудовской Аравии. Впрочем, на наш вопрос о том, планируются ли еще в ближайшем будущем «шинные покупки», в пресс-службе «Татнефти» поспешили заверить: пока что нет.

Отчет раскрыл и другую интригу — стоимость приобретения финской сети АЗС в Санкт-Петербурге под брендом Neste. Это ни много ни мало 10,8 млрд рублей

Отчет раскрыл и другую интригу — стоимость приобретения финской сети АЗС в Санкт-Петербурге под брендом Neste. Это ни много ни мало 10,8 млрд рублей

Корзина покупок на 45 миллиардов

Отчет раскрыл и другую интригу — стоимость приобретения финской сети АЗС в Санкт-Петербурге под брендом Neste. Это ни много ни мало 10,8 млрд рублей. Как писал «БИЗНЕС Online», речь идет о покупке 75 АЗС и одного терминала в Ленинградской области. «Денежное вознаграждение в размере 10,832 миллиарда рублей, включая корректировку на стоимость оборотного капитала и на сумму средств на расчетных счетах в размере 1,375 миллиарда рублей, было выплачено в четвертом квартале 2019 года», — поясняется в отчете. Эта сумма оказалась вполне ожидаемой: эксперт-аналитик АО «Финам» Алексей Калачев оценивал нам сделку в районе 140–150 млн евро, то есть около 10 млрд рублей, или примерно по 130 млн за одну АЗС. Можно сказать, что угадал.

Но на этом новости заправочного бизнеса не закончатся. «30 сентября 2019 года решением совета директоров утверждено развитие розничного бизнеса — расширение сети АЗС до количества 1 100 (в 2019-м — 713 штук) в связи с нормализацией условий на розничном рынке реализации нефтепродуктов», — сказано в отчете «Татнефти» по РСБУ. Судя по презентации инвесторам, в 2020-м в развитие сети АЗС компания потратит 5 млрд рублей. А ведь еще год назад по Стратегии-2030 она вообще планировала открывать в России всего лишь по одной штуке в год.

Указанные в отчете суммы пополнили копилку крупных приобретений «Татнефти» в 2019 году, самое большое из которых, безусловно, покупка доли в ГК «Нэфис». Напомним, что «Татнефть» оплатила долги группы в 31 млрд с дисконтом, войдя в капитал с суммой около 21 млрд рублей. Но сама сделка, судя по свежим отчетам, еще не закрыта, хотя Наиль Ульфатович пообещал завершить ее в текущем году. Пока что, видимо, идут согласования в ФАС: антимонопольная служба еще не публиковала разрешений на приобретение пакета акций, пока пакеты нэфисовских предприятий еще консолидируются между своими акционерами.

Таким образом, совершенно точно можно сказать, что шоп-лист «Татнефти» по крупным покупкам («Нэфис», Neste и каучуковый бизнес в Тольятти) составил 44,7 млрд рублей. И это только инвестиции на поверхности: как сказано в отчете, сумма, потраченная «Татнефтью» на инвестиционную деятельность с начала года, увеличилась на 33,4% по сравнению с 2018-м и составила 86,8 млрд рублей.

В начале года «Татнефть» уступила на торгах спорное масляное СП с «Нижнекамскнефтехимом» — «Татнефть-НКНХ-Ойл» — ТАИФу и начала строить свое производство на ТАНЕКО

В начале года «Татнефть» уступила на торгах спорное масляное СП с «Нижнекамскнефтехимом» — «Татнефть-НКНХ-Ойл» — ТАИФу и начала строить свое производство на ТАНЕКО

Дружим с узбеками, казахами, туркменами

Дополнительные штрихи о работе ПАО «Татнефть» добавляет и отчет за третий квартал по РСБУ, который вышел в свет еще 12 ноября. В нем отмечено, как ударно компания потрудилась в направлении Средней Азии. Как известно, «Татнефть» создает два СП в Узбекистане: помимо резинотехнического завода, она зайдет в СП по добыче нефти в Ферганской долине. В июле компания открыла две первые АЗС в Узбекистане, чем любопытно расширила заправочную географию: до сих пор татарстанская сеть присутствовала за рубежом только на Украине и в Беларуси.

В Казахстане «Татнефть» вместе с «КазМунайГазом» тоже думают над созданием СП по нефтедобыче. Летом же «Татнефть» подписала меморандум о взаимопонимании с туркменским госконцерном «Туркменнебит» по разработке местных месторождений. Как следует из отчета по третьему кварталу, в июле она создала свое представительство в Туркменистане. Его возглавил Дамир Камалиев.

Появились и подробности организации нового предприятия по производству смазочных масел. Напомним, что в начале года «Татнефть» уступила на торгах спорное масляное СП с «Нижнекамскнефтехимом» — «Татнефть-НКНХ-Ойл» — ТАИФу и начала строить свое производство на ТАНЕКО. Проектная мощность производства на ТАНЕКО составляет 1,8 тыс. т в год, сообщила в отчете компания. «Выпуск гидравлических масел является важным достижением в рамках модернизации масляного бизнеса компании „Татнефть“. По техническим характеристикам они соответствуют современным экологическим стандартам и эксплуатационным требованиям и выпускаются на основе собственных базовых масел II и III группы, произведенных по технологии гидрокрекинга», — сказано в отчете. Это неудивительно, ведь «Татнефть» уже хвасталась своими маслами Luxe PAO, выпущенными на «Ойле», а все патенты на те масла принадлежат ей.

По итогам 2018 года акционеры получили 197 млрд рублей. И в 2020-м выдадут, очевидно, не меньше: в ноябре Маганов пообещал, что дивиденды за 2019-й будут «не ниже уровня 2018 года»

По итогам 2018 года акционеры получили 197 млрд рублей. И в 2020-м выдадут, очевидно, не меньше: в ноябре Маганов пообещал, что дивиденды за 2019-й будут «не ниже уровня 2018 года»

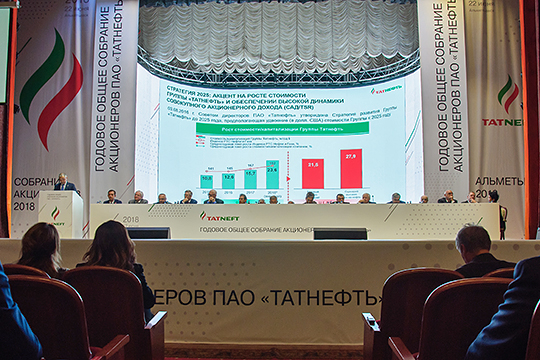

Капитализация растет

«Татнефть» отдельно сформировала удобную слайд-стратегию для инвесторов, в которой подведены основные итоги за 2019 год и очерчены планы на 2020-й. Компания планирует добыть на 2% больше традиционной и на целый 21% — сверхвязкой. Переработка же нефти должна плавненько увеличиться с 10,7 млн тонн до 12,3 млн тонн. Инвестиционная программа же вырастет с 107,9 млрд до 121,5 млрд рублей. Основная доля — 38,7 млрд рублей — пойдет на развитие ТАНЕКО, а 22,1 млрд — на проект добычи СВН.

Рынку нельзя забывать и о неожиданном решении о выпуске биржевых облигаций (максимально до 100 млрд рублей), которое совет директоров «Татнефти» одобрил в октябре. И это на фоне щедрейших дивидендов, которые выплачивают нефтяники в последние годы. По итогам 2018 года акционеры получили 197 млрд рублей. И в 2020-м выдадут, очевидно, не меньше: в ноябре Маганов пообещал, что дивиденды за 2019-й будут «не ниже уровня 2018 года».

В целом активы группы с начала года подросли с 1,2 трлн до 1,28 трлн рублей. Так что курс гендиректора «Татнефти» на рост капитализации продолжается.

«По основным мультипликаторам «Татнефть» выглядит явно не слабее мировых аналогов, но и не намного сильнее с учетом странового дисконта»

«По основным мультипликаторам «Татнефть» выглядит явно не слабее мировых аналогов, но и не намного сильнее с учетом странового дисконта»

«Наша рекомендация по этим бумагам — Держать»

О том, как биржевой рынок отреагировал на итоги «Татнефти» в квартале, «БИЗНЕС Online» рассказали эксперты.

Алексей Калачев — эксперт-аналитик АО «Финам»

— Рынок достаточно спокойно воспринял публикацию отчетности «Татнефти», колебание котировок акций компании не превысило 1 процента. В целом инвесторы привыкли к ее хорошим результатам, новая отчетность не стала неожиданностью. Несмотря на не самый удачный третий квартал, выручка в целом за 9 месяцев 2019-го увеличилась относительно сопоставимого периода прошлого года на 2,4 процента, затраты — на 1,7 процента. Прибыль, причитающаяся акционерам, снизилась незначительно — всего на 0,24 процента. При этом свободный денежный поток вырос на 26 процентов. Долговая нагрузка остается минимальной: остатки средств превышают незначительную сумму кредитов и займов, и чистый долг «Татнефти» прочно обосновался в отрицательной зоне.

После продолжительного периода роста стоимости акции «Татнефти» в текущем году находятся в фазе консолидации. О продолжении увеличения можно будет говорить только после выхода котировок за пределы сложившегося диапазона колебаний.

В целом рынок адекватно оценивает капитализацию компании. По основным мультипликаторам «Татнефть» выглядит явно не слабее мировых аналогов, но и не намного сильнее с учетом странового дисконта. Потому большого простора для продолжения роста пока не видно. Наша рекомендация по этим бумагам — держать.

Предыдущий опережающий рост в значительной степени поддерживался высокими и регулярно растущими дивидендными выплатами компании. Но наращивать дивиденды невозможно до бесконечности, компания и без того уже выплачивает 100 процентов своей чистой прибыли по РСБУ. Впрочем, «Татнефть» заявляет о намерениях по возможности сохранить высокие выплаты, и это продолжит поддерживать котировки акций. В любом случае снижения капитализации «Татнефти» в среднесрочной перспективе мы не ожидаем.

Антон Быков — главный аналитик ЦАФТ (центр аналитики и финансовых технологий)

— Небольшое ухудшение результатов «Татнефти» в третьем квартале 2019 года во многом было ожидаемо рынком и не оказало серьезного влияния на курс ее акций. Да, по итогам пятничных торгов они снизились примерно на 1 процент, однако если учесть падение нефтяных цен в тот же день на 5 процентов, то окажется, что акции компании продемонстрировали высокий уровень устойчивости. Рынок понимает, что снижение показателей «Татнефти» не связанно с ухудшением эффективности самой компании, а прежде всего с более низкой ценовой конъюнктурой и действием сделки по ограничению добычи ОПЕК+.

Очевидно, что с точки зрения дивидендной доходности компания серьезно недооценена и в среднесрочной перспективе ее акции будут стремиться к новым максимумам за отметку в 850 рублей за штуку. А вот на более краткосрочном горизонте курс акций под влиянием внешних факторов (коррекция фондовых рынков, и снижение цен на нефть ниже 60 долларов за баррель Brent) может протестировать нижнюю границу диапазона в 700–850 рублей, в котором они присутствуют с конца 2018 года. Именно здесь могут находиться интересные торговые возможности для пополнения портфеля.

Внимание!

Комментирование временно доступно только для зарегистрированных пользователей.

Подробнее

Комментарии 13

Редакция оставляет за собой право отказать в публикации вашего комментария.

Правила модерирования.